L’AVS, qui se fonde sur un système dit de répartition, prévoit plusieurs types de redistribution. Celle entre les générations constitue le mécanisme central de l’AVS. Cette redistribution s’effectuant dans un esprit de solidarité entre générations, on parle aussi de répartition solidaire comme principe de base de l’AVS. Il existe toutefois aussi des formes de redistribution au sein d’une même génération, comme la solidarité entre riches et pauvres ou le splitting entre époux. Mais qu’en est-il des taux de cotisation plus bas accordés aux indépendants ? Faut-il y voir une forme supplémentaire de solidarité au sein de l’AVS ? Pour répondre à cette question, nous commencerons par décrire brièvement le groupe des indépendants en Suisse, puis présenterons les différences légales entre indépendants et salariés ainsi que le fonctionnement du système actuel. Enfin, à l’aide d’une modélisation reposant sur deux indicateurs, nous quantifierons l’effet de ces différents taux de cotisation sur le mécanisme de solidarité de l’AVS.

Les indépendants en Suisse Deux sources permettent de connaître le nombre d’indépendants en Suisse :

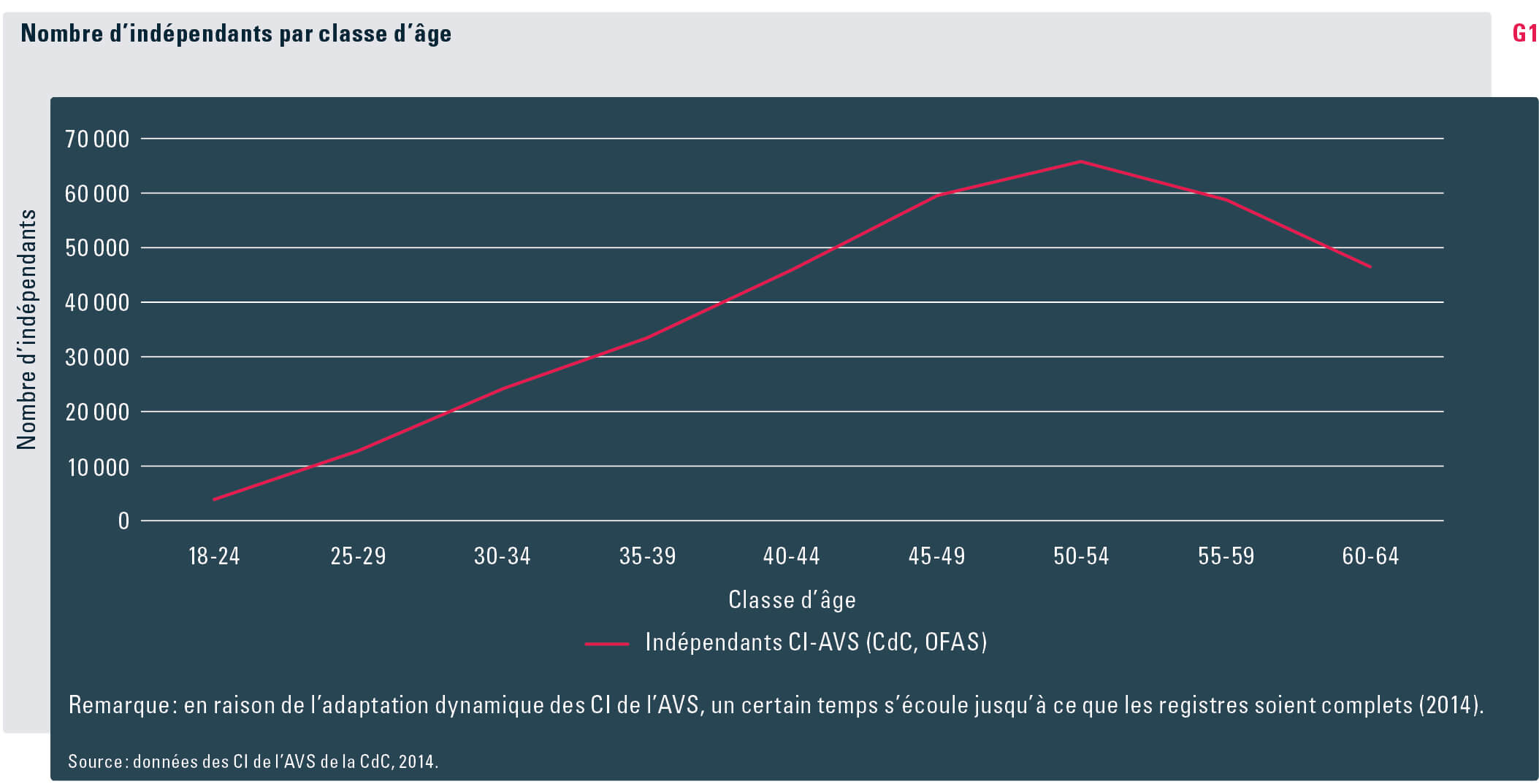

- Selon les données 2014 de l’AVS relatives aux revenus (comptes individuels [CI], voir encadré), près de 300 000 assurés cotisaient à l’AVS comme indépendants (voir graphique G1) et près de 50 000 autres le faisaient en tant qu’agriculteurs indépendants. 40 % des indépendants et 50 % des agriculteurs percevaient aussi un revenu d’une activité salariée, revenu qui, dans près d’un quart des cas, dépassait celui tiré de l’activité indépendante. Les cotisations versées par les indépendants représentaient de 5 à 6 % du total, ce qui constitue une part relativement modeste par rapport aux 92 % versés par les salariés. Les cotisations restantes proviennent des personnes sans activité lucrative et des revenus non constitutifs de rente.

- D’autres statistiques, orientées sur le marché du travail, offrent un panorama quelque peu différent. L’Office fédéral de la statistique (OFS 2018) a enregistré pour 2017 près de 594 000 indépendants. Les indépendants salariés dans leur propre entreprise (SA ou Sàrl) sont en effet considérés comme des indépendants par l’OFS, mais comme des salariés dans les comptes individuels de l’AVS, étant donné qu’ils versent des cotisations AVS en tant que salariés. Cependant, même si l’on ne tient pas compte des indépendants salariés dans leur propre entreprise, les indépendants des CI AVS et ceux des données de l’ESPA ne se recouvrent pas, puisque les données de l’AVS et celles de l’OFS ne se fondent pas sur les mêmes définitions : la population prise en compte, par exemple, se limite à la population résidante permanente dans l’ESPA, ce qui n’est pas le cas dans les CI ; la période de relevé diffère elle aussi : l’ESPA se réfère à la semaine qui précède l’enquête et les CI à l’année civile.

Différences légales entre salariés et indépendants La prévoyance vieillesse contient trois différences de traitement principales entre salariés et indépendants.

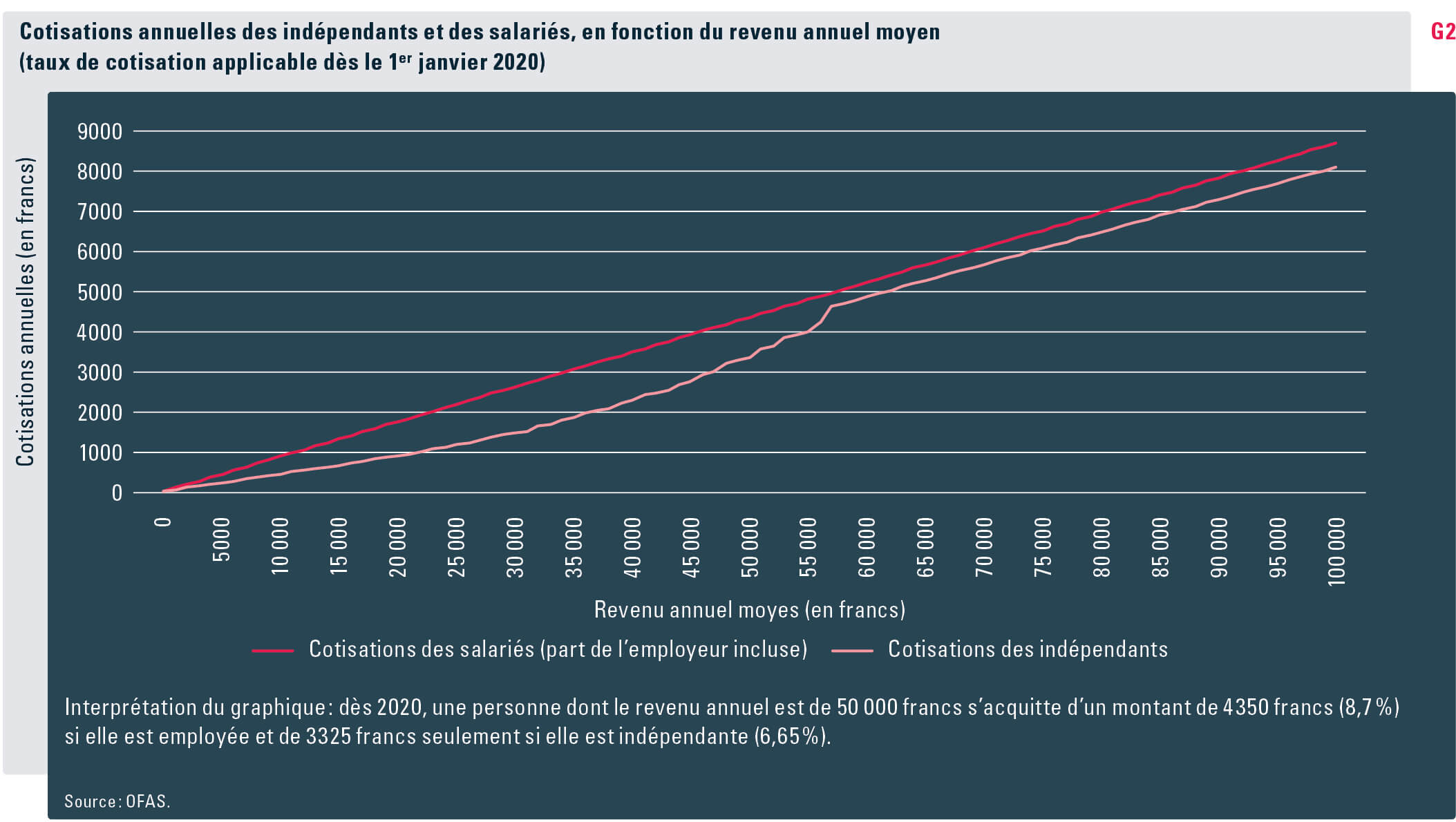

- Premièrement, depuis la création de l’AVS en 1948, un barème de cotisation dégressif est appliqué aux indépendants à revenu modeste. Alors que le taux de cotisation des salariés s’élève, dès le 1er janvier 2020, à 8,7 % quel que soit leur revenu, à charge pour moitié de l’employeur et pour moitié du salarié (ci-après, la cotisation du salarié inclut toujours celle de l’employeur), ce taux varie de 4,35 à 8,1 % pour les indépendants dont le revenu ne dépasse pas 56 900 francs. L’argument avancé à l’époque était que les indépendants à faible revenu (les microentrepreneurs notamment) auraient difficilement eu les moyens de s’acquitter, à salaire égal, du même montant que les salariés, dont la moitié est versée par les employeurs.

- Deuxièmement, depuis la 7e révision de l’AVS en 1969, les cotisations maximales versées par les indépendants (8,1 % à partir d’un revenu de 56 900 francs) sont elles aussi inférieures à celles des salariés (0,6 point de pourcentage en moins) (Gerber et al. 1997). Le Conseil fédéral a depuis lors présenté à plusieurs reprises des projets visant à relever le taux de cotisation des indépendants (en particulier lors de la 9e et de la 10e révision de l’AVS, dans la première version de la 11e révision et dans le projet de réforme Prévoyance vieillesse 2020). Fixer le taux de cotisation des indépendants au niveau de celui des salariés générerait des recettes supplémentaires de l’ordre de 260 millions de francs (2014).

Les revenus soumis à cotisation, les périodes de cotisation et les bonifications pour tâches d’assistance sont enregistrés chaque année dans les comptes individuels (CI), qui servent par la suite à calculer la rente vieillesse, survivant ou invalidité. Les années de cotisation manquantes (lacunes de cotisations) se traduisent généralement par une réduction à vie des prestations d’assurance.

Source : www.avs-ai.ch.

Le graphique G2, qui présente les cotisations annuelles en fonction des revenus moyens jusqu’à hauteur de 100 000 francs, fait ressortir les différences entre salariés (les cotisations versées par le salarié, part de l’employeur incluse) et indépendants (les cotisations versées en tant qu’indépendants seulement). On peut imaginer que les assurés percevant deux revenus, l’un comme indépendant et l’autre comme salarié, se situent entre les deux courbes. En raison du barème dégressif, les différences absolues les plus élevées entre salariés et indépendants se situent entre les revenus annuels de 25 000 à 45 000 francs, ainsi que dans les hauts revenus, à partir de 160 000 francs.

- Troisièmement, l’affiliation à une institution de prévoyance LPP reste facultative pour les indépendants, de sorte que seuls 45 % d’entre eux sont assurés auprès d’une caisse de pension, contre près de 91 % des salariés (OFS 2018). Il convient de signaler ici que les indépendants ont davantage de possibilités de réduire leur revenu soumis à l’AVS, par exemple via des rachats dans le deuxième ou le troisième pilier. Étant donné que l’Office fédéral des assurances sociales attend, dans le courant de l’année, les résultats de deux études qu’il a mandatées sur la situation des indépendants en matière de prévoyance, il est renoncé à approfondir cette thématique dans le présent article.

Si salariés et indépendants ne sont pas soumis au même taux de cotisation, leur rente se calcule en revanche de manière identique, en appliquant la formule des rentes qui tient compte du revenu annuel moyen (RAM), du nombre d’années de cotisation ainsi que des bonifications pour tâches éducatives et d’assistance. À revenu annuel moyen égal, indépendants et salariés perçoivent donc la même rente. Deux points d’inflexion dans la progression des rentes (OFAS 2019, p. 37) rendent les bas revenus davantage générateurs de rente que les plus élevés, les rentes étant par ailleurs plafonnées. La rente mensuelle minimale est fixée à 1185 francs et la maximale à deux fois ce montant, c’est-à-dire à 2370 francs. Il faut avoir touché un revenu annuel moyen de 85 320 francs et plus pour avoir droit à la rente maximale. Un plafonnement des rentes est prévu pour les couples, qui perçoivent au maximum un montant correspondant à 1,5 fois la rente maximale, c’est-à-dire 3555 francs par mois.

Simulation de calcul individuel sans répartition solidaire Dans le système que nous connaissons actuellement, la population en âge de travailler finance les rentes AVS des retraités. Cette répartition est complétée par une solidarité entre revenus. Les hauts revenus paient des cotisations proportionnellement à leur salaire, alors que leur rente sera plafonnée : une part des cotisations versées n’est donc plus génératrice de rente. Si les rentes AVS annuelles étaient proportionnelles au revenu annuel moyen (voir Schnegg 2016), il n’y aurait pas de solidarité entre hauts et bas revenus. Afin de répondre à la principale question qui nous intéresse ici, nous appliquons un modèle sans répartition solidaire, pour simuler un « calcul individuel ». Nous comparons pour ce faire les cotisations versées par un individu durant sa vie active et les rentes qu’il touche en moyenne durant sa retraite. Ce modèle, qui correspond en gros à un système de capitalisation, permet de voir s’il y a ou non une solidarité entre salariés et indépendants.

Prenons comme exemple une personne fictive qui part à la retraite en 2019, après avoir cotisé durant 44 ans (1975-2018). Pendant ces années, elle a gagné 100 000 francs en moyenne, sur lesquels ont été prélevées ses cotisations AVS. Jusqu’en 2019, les taux de cotisation étaient encore de 0,3 point de pourcentage inférieurs à ceux en vigueur en 2020 (8,4 % pour les salariés, part de l’employeur comprise et 7,8 % pour les indépendants). Le revenu moyen de 100 000 francs peut avoir été perçu chaque année, ou avoir été adapté en fonction de l’indice des salaires, sur les 44 ans. À partir de 2019, cette personne fictive touche une rente durant 21,3 ans (ce qui correspond à l’espérance de vie à 65 ans selon l’OFS 2018). Elle est soit célibataire, soit mariée à une personne ayant le même revenu, et soit indépendante, soit salariée.

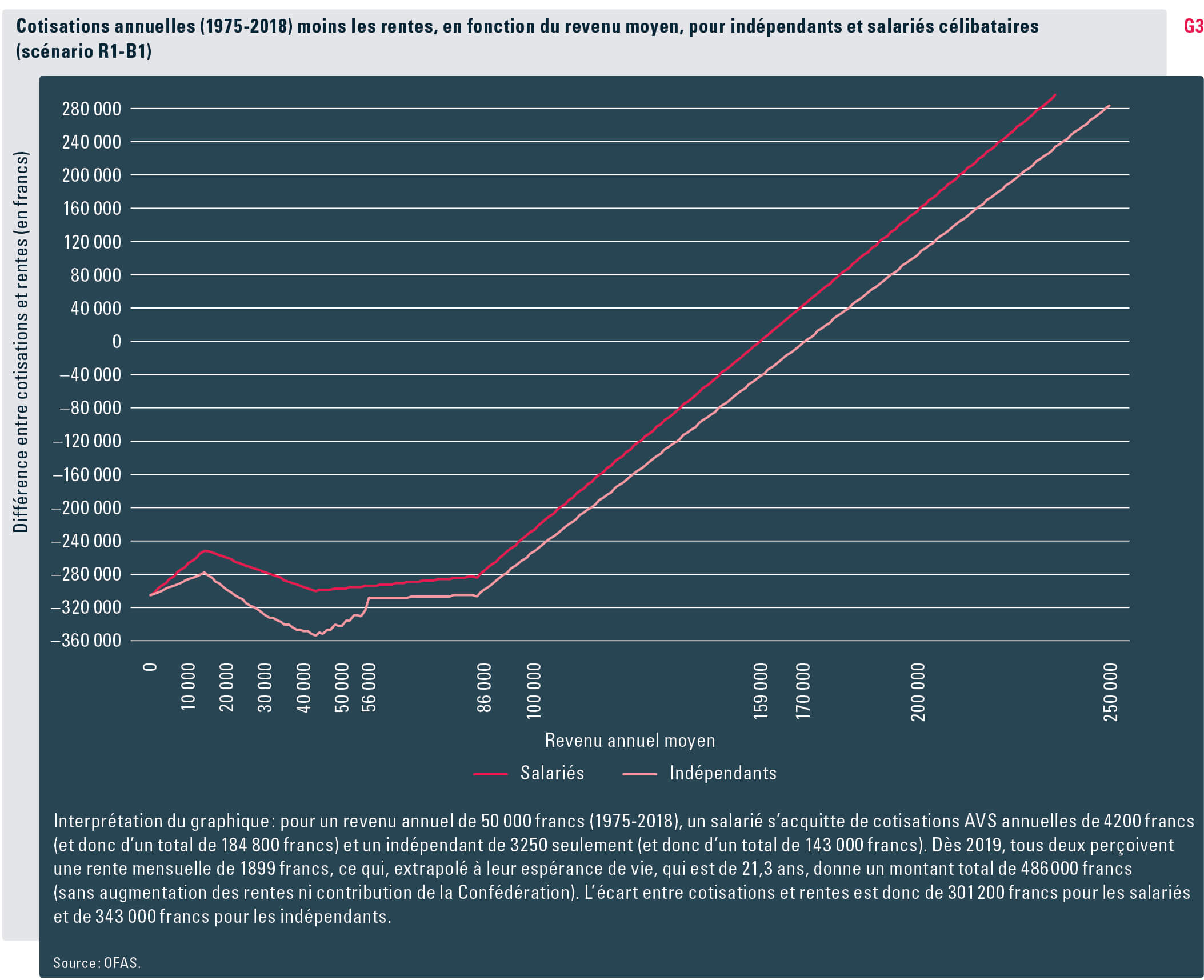

Nous calculons pour cet individu fictif le total des cotisations versées et le total des rentes perçues s’il est indépendant et s’il est salarié. Le total des cotisations correspond au montant annuel × 44, c’est-à-dire, dans notre exemple, à 8400 francs × 44 s’il s’agit d’un salarié (part de l’employeur incluse) et à 7800 francs × 44 s’il s’agit d’un indépendant ; le total des rentes équivaut (tant pour les salariés que pour les indépendants) à la rente annuelle maximale multipliée par l’espérance de vie. Pour le calcul individuel, on soustrait le total des rentes au total des cotisations (voir graphique G3), ce qui donne, jusqu’à un certain revenu, une valeur négative.

La valeur la plus basse obtenue est celle découlant d’un revenu moyen de 43 000 francs pour les indépendants. Pour ce niveau de salaire, la différence absolue entre cotisations et rentes par rapport aux salariés est de près de 50 000 francs. L’écart entre indépendants et salariés est particulièrement faible à partir d’un revenu moyen de 56 900 francs, étant donné qu’à partir de ce revenu les taux de cotisation des indépendants atteignent le pourcentage maximal de 7,8 %.

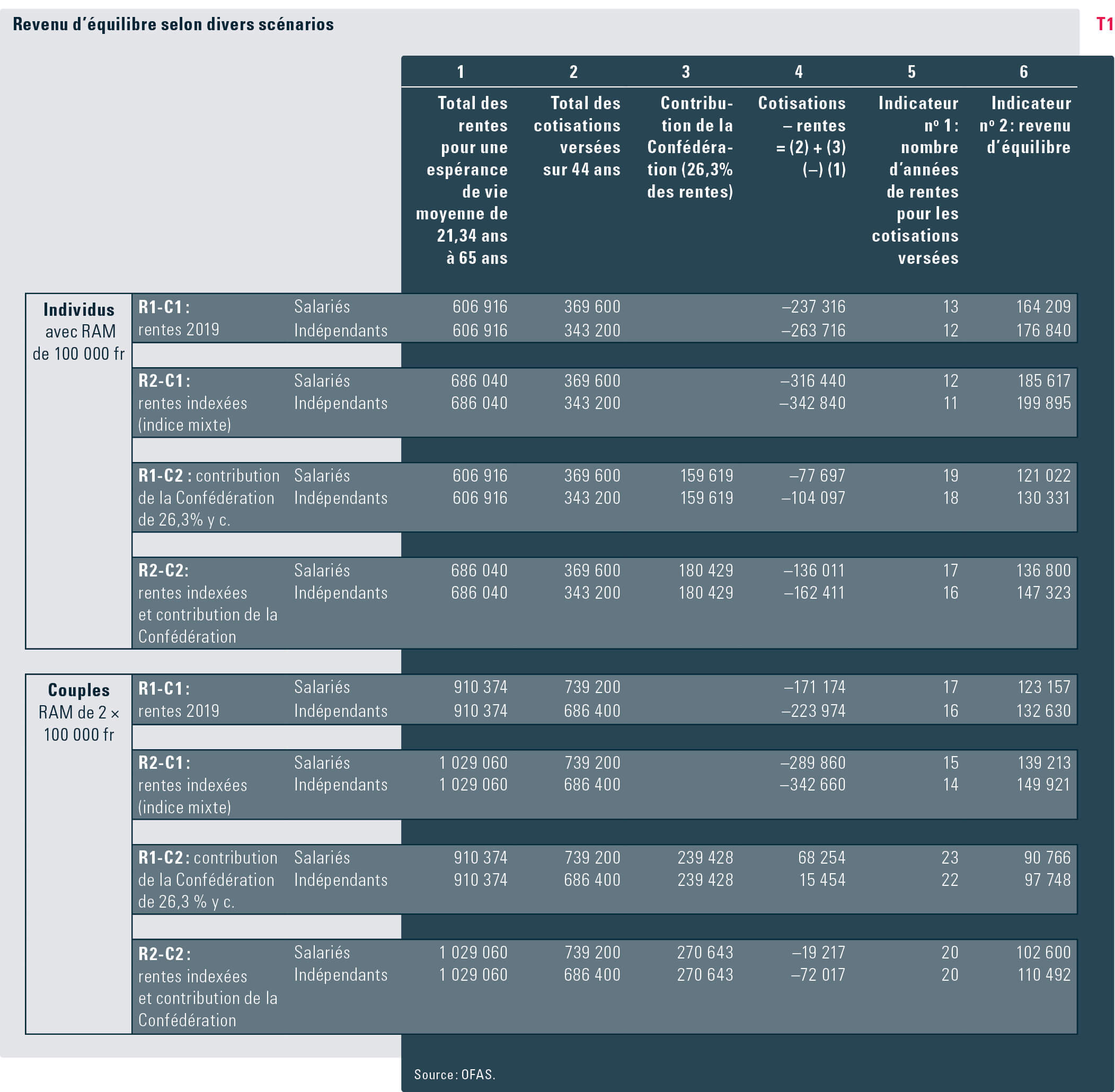

Simulation de parcours d’assurés Étant donné que les rentes sont généralement indexées tous les deux ans et que la Confédération contribue à leur financement, nous présentons dans le tableau T1, outre les rentes (R1) et cotisations (C1) non adaptées, les rentes indexées (R2) et les cotisations adaptées (C2) :

- R1 (base) :les rentes restent au niveau actuel, de 2370 francs par mois au maximum, sur 21,3 ans en moyenne.

- R2 :tous les deux ans, les rentes sont indexées sur l’indice mixte de l’OFAS (version du 7 juin 2019), qui se fonde sur des scénarios d’évolution des salaires et des prix.

- C1 (base) :seules sont prises en compte les cotisations acquittées en fonction du revenu durant 44 ans.

- C2 :actuellement, la Confédération finance les rentes à hauteur de 26,3 % par le biais de divers impôts (contribution de la Confédération, TVA et maisons de jeu). Pour prendre en compte ce financement, on a ajouté aux cotisations versées 26,3 % des rentes. Ce calcul sert à fournir une estimation pour les divers scénarios : il s’agit là d’une simplification, car différents aspects du système fiscal (tel que la progression) n’y sont pas pris en compte.

Pour quantifier l’éventuelle solidarité entre salariés et indépendants, nous avons eu recours à deux indicateurs :

- Le premier indique le nombre d’années de rente que les cotisations versées par l’assuré permettent de financer (voir colonne 5 du tableau T1). Il en ressort que les cotisations plus élevées versées par les salariés leur permettraient de financer une année de plus de leur rente, mais la différence est relativement faible. Les écarts sont nettement plus importants entre les différents scénarios, et suivant que l’on prend en compte un couple ou un célibataire. C’est dans le scénario R2-C1 pour les célibataires que les cotisations financent le moins longtemps les rentes (11 et 12 ans) et dans le scénario R1-C2 pour les couples, qu’elles les financent le plus longtemps (22 et 23 ans). Il s’agit là d’ailleurs du seul scénario dans lequel les cotisations suffisent même à couvrir l’espérance de vie moyenne.

- Le deuxième indicateur est le revenu d’équilibre, c’est-à-dire le revenu pour lequel le total des cotisations d’un individu et le total de ses rentes seraient égaux dans les différents scénarios (voir colonne 6 du tableau T1). Dans le scénario R2-C2, un célibataire devrait gagner 136 800 francs s’il est salarié et 147 323 francs s’il est indépendant pour financer ses rentes par ses propres cotisations (contribution de la Confédération de 26,3 % incluse). Dans le même scénario, un couple devrait percevoir un revenu de 102 600 francs par conjoint s’il s’agit de salariés et de 110 492 francs par conjoint s’il s’agit d’indépendants pour financer ses rentes par ses propres cotisations (contribution de la Confédération de 26,3 % y c.). Le point d’équilibre des individus fictifs indépendants est dans chaque cas 7,7 % plus élevé que celui des salariés. Autrement dit, cela signifie que pour financer leurs propres rentes, les indépendants doivent avoir un revenu plus élevé que les salariés. À revenu égal, on observe donc une certaine solidarité entre salariés et indépendants, mais elle est relativement modeste par rapport aux autres mécanismes de répartition de l’AVS.

Résumé Actuellement, pour obtenir la même rente AVS, les indépendants versent moins de cotisations que les salariés. Le calcul individuel montre l’importance de la solidarité au sein de l’AVS et permet de connaître la part de sa propre rente qu’un assuré peut financer par ses cotisations. Il en ressort que les écarts entre indépendants et salariés sont mineurs par rapport aux principaux mécanismes de répartition entre hauts et bas revenus que connaît l’AVS. Les taux de cotisation inférieurs des indépendants ainsi que leur situation en matière de prévoyance devront faire l’objet d’autres études, notamment en raison de l’apparition de nouvelles formes d’emploi (comme le travail sur les plateformes numériques).

- Bibliographie

- Office fédéral des assurances sociales OFAS (2019) : Statistique des assurances sociales suisses 2019 ; [Berne : OFAS] : www.ofas.admin.ch > Assurances sociales > Aperçu > Compte global des assurances sociales (CGAS) > Statistique SAS.

- Office fédéral de la statistique OFS (2018) : Enquête suisse sur la population active (ESPA) – L’activité indépendante en Suisse en 2017 ; [Neuchâtel : OFS] : www.statistique.admin.ch > Trouver des statistiques > Catalogues et banques de données > Publications.

- Schnegg, Lalanirina (2016) : « La redistribution selon les revenus dans l’AVS », in : Sécurité sociale CHSS 2/2016, pp. 59 ss : www.ofas.admin.ch > Sécurité sociale CHSS > Éditions & dossiers.

- Gerber, Pierre-Yves ; Duc, Jean-Louis ; Scartazzini, Gustavo (1997) : Commentaire des articles 1 à 16 de la loi fédérale sur l’assurance-vieillesse et survivants (LAVS), Bâle et Francfort s. le M. : Helbling & Lichtenhahn.