En un coup d’œil

- La directive de la Commission de haute surveillance de la prévoyance professionnelle « Indication des frais de gestion de la fortune» de 2013 instaure la transparence dans les frais de gestion de la fortune des caisses de pension.

- En 2021, ces frais s’élevaient à 0,49 % des actifs gérés, avec des différences considérables entre les institutions.

- Concernant l’efficacité des coûts, trois principes sont essentiels : appel d’offres, concurrence et transparence.

Selon la statistique des caisses de pension 2021, les frais de gestion de la fortune des caisses de pension suisses se sont élevés en moyenne à 0,49 % des actifs gérés cette année-là. Sur un total de 1159 milliards de francs d’actifs (sans les solutions d’assurance complète et les fondations de libre passage), cela représente donc 5,7 milliards de francs.

Depuis l’entrée en vigueur en 2013 de la directive « Indication des frais de gestion de la fortune » de la Commission de haute surveillance de la prévoyance professionnelle (CHS-PP), les caisses de pension doivent indiquer, en plus des frais comptabilisés jusque-là, les frais de gestion de la fortune qui sont générés au sein des placements collectifs. Ils doivent être indiqués comme total expense ratio (TER).

Avec cette directive de la CHS-PP, le 2e pilier dispose d’un concept de transparence sui generis pertinent qui va jouer un rôle pionnier en Suisse. L’AVS et les sociétés d’assurance l’ont ainsi aussi appliqué ensuite dans leurs branches soumises à la loi fédérale sur la prévoyance professionnelle vieillesse, survivants et invalidité (LPP). En comparaison internationale, ce concept peut également être considéré comme supérieur à la moyenne concernant la transparence et la valeur informative qu’il procure.

Depuis l’introduction de la directive de la CHS-PP, les frais de gestion de la fortune déclarés ont légèrement augmenté, passant de 0,46 % en 2013 à 0,49 % en 2021.

Les frais de gestion de la fortune ne comprennent pas les frais de transaction qui surviennent au sein des placements collectifs, ni les frais de transaction implicites tels que les écarts entre cours acheteur et vendeur dans le commerce des devises et des obligations, qui ne peuvent pas être déterminés explicitement. Selon une estimation qualifiée, ces coûts supplémentaires représentent environ 15 à 20 % des frais de gestion de la fortune déclarés, soit 0,08 à 0,1 % des actifs gérés.

L’avantage de la taille

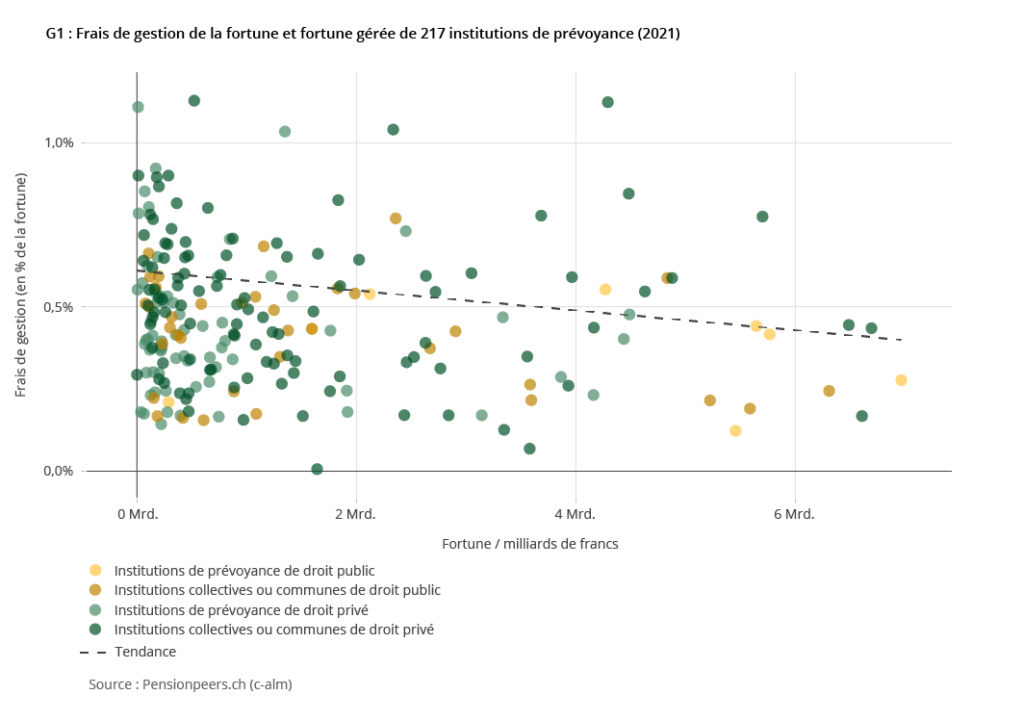

Les différences entre les institutions de prévoyance sont notables : alors que les prestataires les plus efficaces affichent des frais de gestion de fortune de l’ordre de 0,10 %, d’autres institutions enregistrent un taux de plus de 1 %. Pourquoi ces différences ?

Nous constatons tout d’abord que les grandes institutions de prévoyance enregistrent des coûts légèrement inférieurs à ceux des petites institutions de prévoyance (voir graphique 1). Ce constat, illustré dans le graphique par la droite de régression, n’est pas surprenant, puisque les tarifs de gestion de fortune sont en principe dégressifs par rapport à un volume de placement croissant. On s’attendrait, par contre, à ce que les avantages concernant les coûts soient plus marqués pour les grandes institutions de prévoyance étant donné les économies d’échelle évidentes qu’elles peuvent réaliser. Les coûts de gestion de fortune plus élevés en moyenne dans les institutions collectives et communes de droit privé par rapport aux autres institutions de prévoyance ne sont, quant à eux, pas immédiatement compréhensibles, ce qui appelle une explication.

Les placements liquides permettent de faire des économies

Ces différences de coûts sont dues pour l’essentiel à la stratégie de placement et à sa mise en œuvre, propres à chaque caisse de pension. Du point de vue des coûts, la première chose à prendre en compte pour évaluer la stratégie de placement, c’est la part des placements négociés sur des bourses et des marchés secondaires liquides. En effet, de tels « placements liquides » – notamment les actions cotées en bourse ainsi que les obligations souveraines et d’entreprises présentant une valeur de contrepartie élevée – peuvent être mis en œuvre de manière standardisée et économique.

D’après mon expérience, un mandat avec des actions et des obligations indexées d’un montant de 100 millions de francs peut être exécuté pour un coût total d’environ 0,07 à 0,10 % de la fortune gérée par le biais d’un appel d’offres public. Mais il est également possible de mettre en œuvre des mandats de gestion de fortune plus modestes à des prix compétitifs, comme le montre une recherche effectuée sur la plateforme en ligne Economico : la gestion indexée d’un mandat de titres d’un montant de 10 millions de francs implique un total de frais de 0,26 % (les frais totaux comprennent les honoraires de gestion de fortune, les droits de garde et les frais TER pondérés des fonds utilisés dans le mandat).

Frais plus importants pour les placements illiquides

Contrairement aux valeurs négociées sur les bourses et les marchés secondaires, les placements illiquides ne peuvent pas être mis en œuvre de manière standardisée et rentable. Les placements illiquides comprennent par exemple l’immobilier, les hypothèques, les placements hors bourse en actions, en taux d’intérêt et en infrastructures ainsi que les hedge funds. Les nombreuses voies de mise en œuvre vont des conversions directes pour les portefeuilles d’immeubles et d’hypothèques aux structures de fonds imbriquées, en passant par les structures de fonds à un seul niveau. Les frais de gestion de fortune qui résultent des placements illiquides varient considérablement en fonction de la voie concrètement choisie.

Dans un portefeuille moyen de caisse de pension, les placements liquides représentent 68 %, comme le montre un coup d’œil sur la statistique des caisses de pension 2021. Les placements illiquides représentent les 32 % restants, l’immobilier étant l’élément de placement le plus important.

Trois principes de mise en œuvre

Pour assurer l’efficacité des coûts dans la gestion des placements, les caisses de pension devraient respecter trois principes de mise en œuvre :

- Appel d’offres : une prestation de gestion de fortune devrait toujours faire l’objet d’un appel d’offres sur le marché public, indépendamment du fait qu’il s’agisse de placements liquides cotés en bourse ou de placements illiquides, hors bourse. Le mandat doit être explicitement spécifié dans l’appel d’offres, avec des directives clairement définies.

- Concurrence : l’appel d’offres avec spécification explicite du mandat garantit une situation de concurrence entre les soumissionnaires potentiels. L’investisseur a la possibilité de choisir entre des offres comparables.

- Transparence : lors de l’évaluation des offres concurrentes, il faut naturellement s’assurer que les caractéristiques pertinentes concernant les coûts et les prestations sont disponibles et évaluées.

Si ces principes sont respectés, il est possible d’estimer les coûts de la gestion de fortune. Ceux-ci diminuent lorsque la fortune gérée est importante, les économies d’échelle étant surtout significatives pour les titres liquides. Pour une fortune de 10 millions de francs, il faut par exemple s’attendre à des frais de gestion de 0,5 % (voir graphique 2). Pour une fortune de 500 millions de francs, les frais ne s’élèvent plus qu’à 0,25 %.

En conclusion, on peut dire que la concurrence dans la gestion de fortune institutionnelle en Suisse est en principe transparente et fonctionne. Pour que cette concurrence puisse être exploitée, il faut toutefois que les investisseurs institutionnels prennent en main les rênes du processus d’appel d’offres et fassent valoir leurs intérêts.